Byť živnostníkom nepatrí k najľahším formám obživy. Nielenže sa treba obracať, aby ste sa uživili, no oproti zamestnancom popritom často riešite množstvo zložitej byrokracie. Pevnou súčasťou podnikateľského života je aj podávanie daňového priznania. Rituál, ktorý sa so železnou pravidelnosťou opakuje na konci marca.

Aby sme vám podávanie daňového priznania čo najviac uľahčili, pripravili sme pre vás sumár užitočných tipov, ktoré sa vám môžu hodiť.

O2 vám spolu s novým SMART paušálom a ďalšími produktmi na mieru pre svojich biznis klientov prináša aj inšpiratívny obsah, ktorý vás posunie vo fér podnikaní. Sú pre vás pripravené videá, praktické rady a manuály, podcasty aj rozhovory s fér podnikateľmi z celého Slovenska. Viac článkov nájdete na www.soda.o2.sk/biznis.

Dobre si skontrolujte, či ste všetko správne vyplnili

Pri podávaní daňového priznania si dajte pozor na niekoľko vecí:

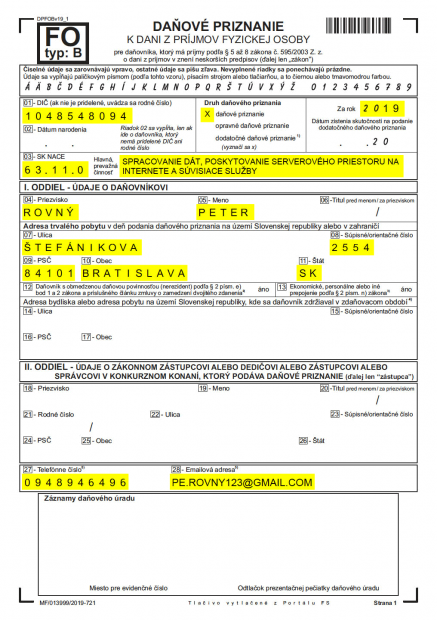

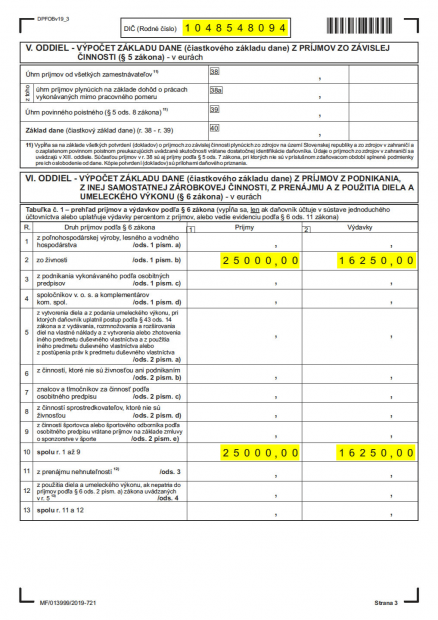

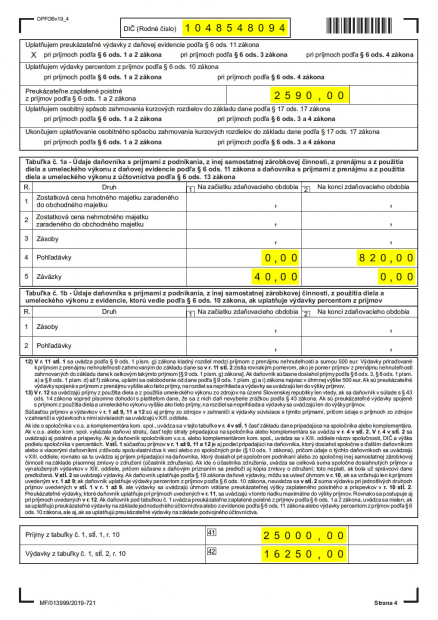

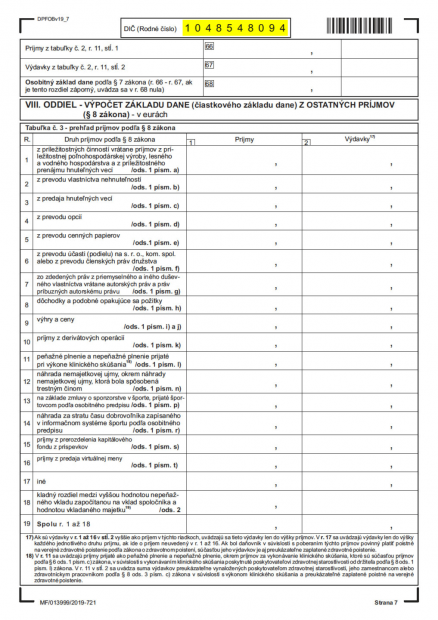

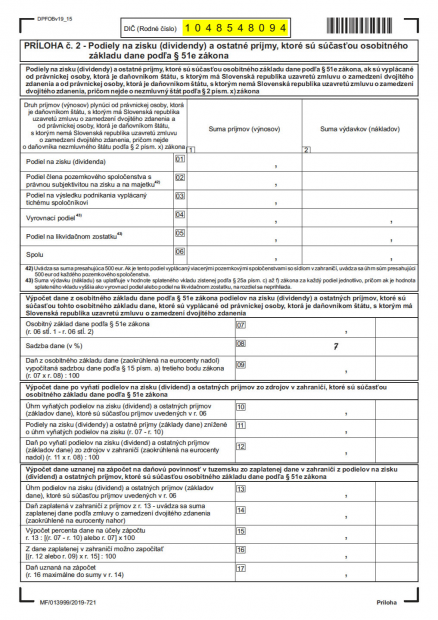

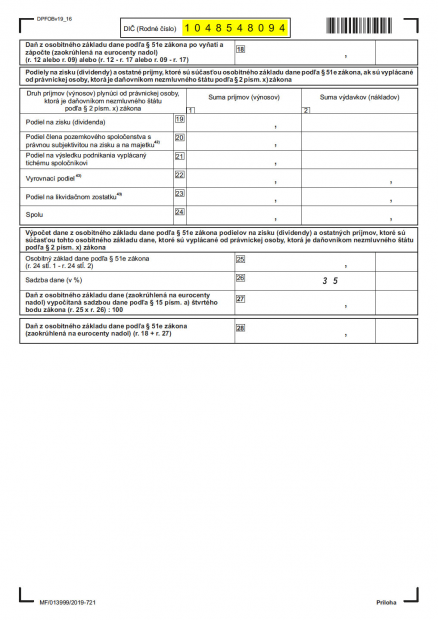

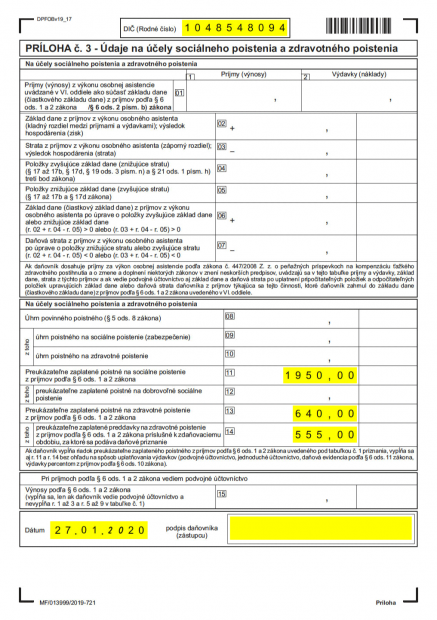

- Vyberte si správne tlačivo. Ak ste fyzická osoba s príjmom zo živnosti, podávate Daňové priznanie k dani z príjmov fyzickej osoby, typ B.

- Pri vypĺňaní si pozorne prečítajte názvy všetkých oddielov a riadkov a vyplňte iba tie, ktoré sa vás týkajú. Pomôžte si poučením k vyplneniu daňového priznania.

- Skontrolujte, či ste uviedli všetky požadované údaje. Často sa zabúda napríklad na kód SK NACE na prvej strane. O čo presne ide sa dočítate tu.

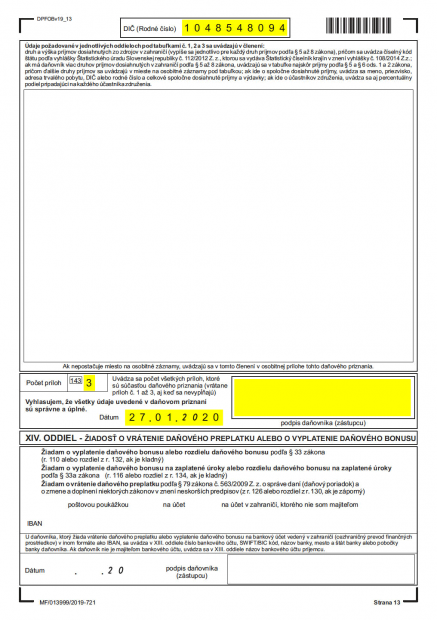

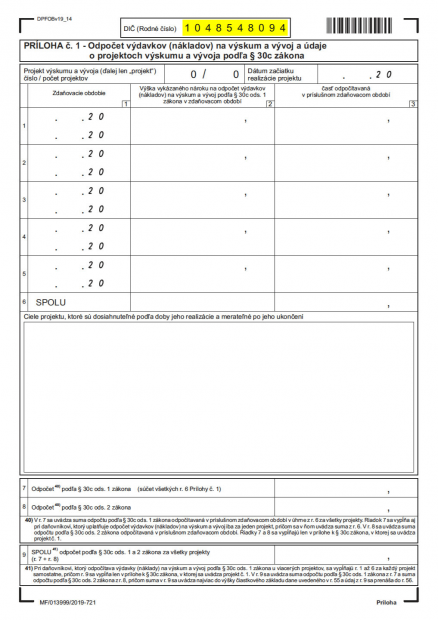

- Nezabudnite pripojiť povinné prílohy, ktoré sú uvedené v poučení na vyplnenie príslušného priznania.

- Pri úhrade dane si skontrolujte, či máte správne číslo účtu a správny variabilný symbol.

Detailné informácie k podávaniu daňových priznaní nájdete na stránkach Finančnej správy SR.

Ak nestíhate, predĺžte si lehotu (a nielen preto)

Ako živnostník by ste daňové priznanie za rok 2019 mali podať do konca marca 2020. Ak tento termín nestíhate, môžete daňovému úradu najneskôr do konca marca oznámiť odklad.

Lehotu si môžete predĺžiť maximálne o:

- 3 mesiace – ak ste v roku 2019 nemali príjmy zo zdrojov v zahraničí,

- 6 mesiacov – ak ste v roku 2019 mali príjmy zo zdrojov v zahraničí.

V prípade, že je vaša firma v konkurze alebo likvidácii, lehotu si môžete predĺžiť len podaním žiadosti, a to najneskôr do 15 dní pred uplynutím 3-mesačnej lehoty na podanie daňového priznania.

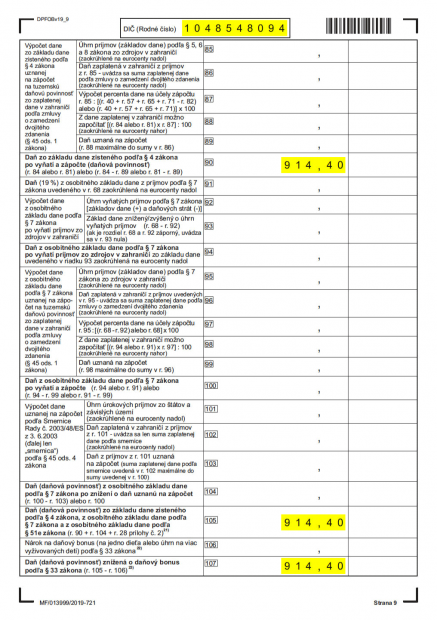

Predĺženie lehoty podania daňového priznania máva aj iný, čisto finančný dôvod. Môže vám totiž pomôcť ušetriť ako na sociálke, tak na preddavkoch na daň z príjmov, ako vysvetlíme nižšie. Kedy sa vám (ako SZČO) teda oplatí využiť túto možnosť?

- Ak ste v predošlom roku dosiahli príjem, ktorý presiahol hranicu na vznik povinnosti platenia odvodov do Sociálnej poisťovne,

- Pokiaľ by ste mali platiť vyššie sociálne odvody ako doteraz.

- Vzniká vám povinnosť platiť preddavky na daň z príjmov.

- Podaním daňového priznania sa vám tieto preddavky zvýšia.

V každom z uvedených prípadov hráte o čas (a peniaze).

Čo sa týka sociálnych odvodov, pri podaní daňového priznania v riadnej lehote (do konca marca), prvý odvod (resp. zvýšený odvod) musíte zaplatiť najneskôr do 10. 8. Podaním odkladu sa tento dátum posunie až na 9. 11. Práve ste ušetrili na platbách za 3 mesiace.

Podobná situácia je pri preddavkoch na daň z príjmov. Štvrťročné preddavky sa platia vždy do konca kalendárneho štvrťroka. Pokiaľ podáte DP v riadnom termíne, tak prvý preddavok musíte zaplatiť do konca júna. Ak si ho posuniete o 3 mesiace, prvý preddavok (resp. zvýšený) musíte zaplatiť do 30. 9. Znamená to, že zaplatíte o 1 preddavok na daň z príjmov menej alebo v jeho pôvodnej výške. Navyše, rozdiely na preddavkoch na dani z príjmov sa u fyzických osôb nedoplácajú.

Viac detailných informácií a konkrétnych príkladov nájdete v tomto článku.

Využite daňový bonus, týka sa pravdepodobne aj vás

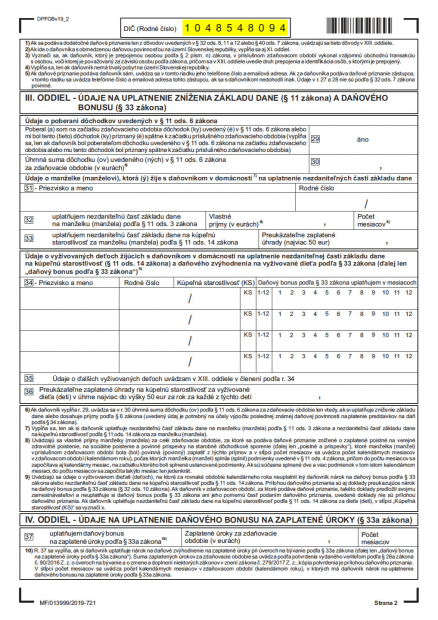

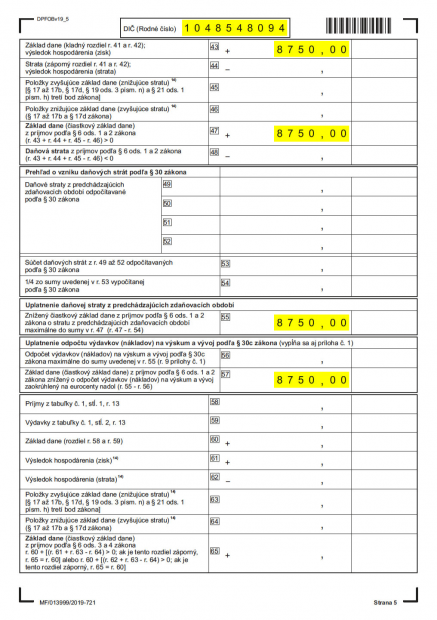

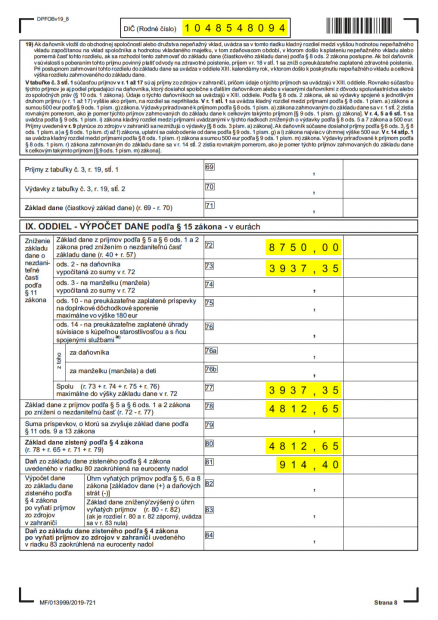

Ako živnostník s aktívnymi príjmami si môžete daň znížiť aj o nezdaniteľné časti základu dane či daňový bonus.

Uplatniť si môžete tieto nezdaniteľné časti základu dane:

- na daňovníka,

- na manželku (manžela),

- na zaplatené príspevky na doplnkové dôchodkové sporenie,

- na úhrady spojené s kúpeľnou starostlivosťou.

Viac podrobností o nezdaniteľných častiach základu dane nájdete na portáli Finančnej správy.

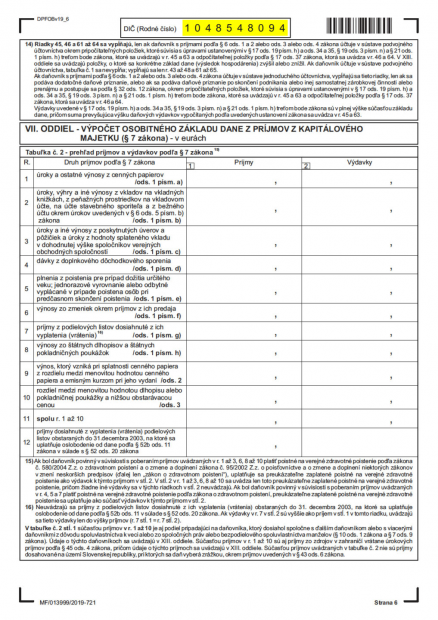

Zároveň si môžete daň z príjmov za rok 2019 znížiť o:

- daňový bonus na dieťa,

- daňový bonus na zaplatené úroky z hypotéky.

Daňový bonus na dieťa si môžete uplatniť, ak ste v roku 2019 mali príjmy aspoň vo výške 3 120 €. Avšak nezabúdajte na to, že daňový bonus na dieťa si môže uplatniť iba jeden z rodičov.

Výška bonusu na dieťa je 22,17 € mesačne na každé jedno vyživované a nezaopatrené dieťa. Zároveň, ak má dieťa do 6 rokov, jeho výška je až dvojnásobná, teda 44,34 € mesačne. Dvojnásobná výška však platí až od 1.4.2019, a tak pri dieťati do 6 rokov sú prvé tri mesiace roka v nižšej sume.

Príklad: Ak malo dieťa počas roka 2019 viac ako 6 rokov, bude ročný daňový bonus v sume 266,04 € (12 x 22,17 €). Ak malo dieťa počas roka 2019 menej ako 6 rokov, bude daňový bonus v sume 465,57 € (3 x 22,17 € + 9 x 44,34 €). Ak dieťa v priebehu roka 2019 dosiahlo vek 6 rokov, bude výška ročného daňového bonusu rôzna v závislosti od mesiaca, v ktorom dieťa daný vek dosiahlo.

Daňovým bonusom na zaplatené úroky z hypotéky je suma až vo výške 50 % zo zaplatených úrokov v roku 2019, najviac však do výšky 400 € za rok.

Odpočítajte si príjmy oslobodené od dane

Príjem z prenájmu alebo príjem z príležitostných činností je od dane oslobodený, najviac ale do výšky 500 € celkovo. Ak dosiahnete príjmy z prenájmu alebo z príležitostných činností vo vyššej sume, ako je 500 €, do priznania zahrniete len príjem presahujúci sumu 500 €. V rovnakom pomere však musíte upraviť aj skutočné výdavky.

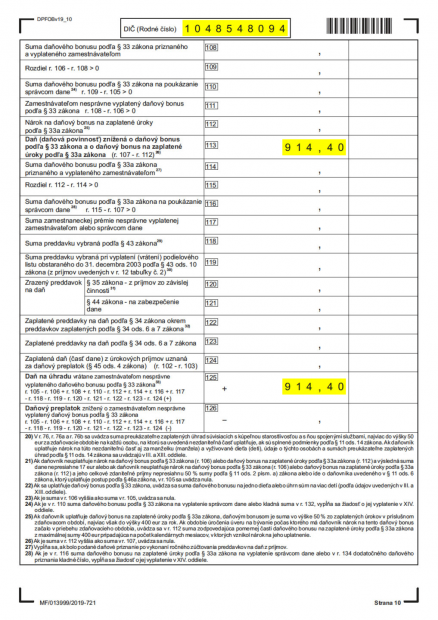

Nenechajte štátu prepadnúť ani percento

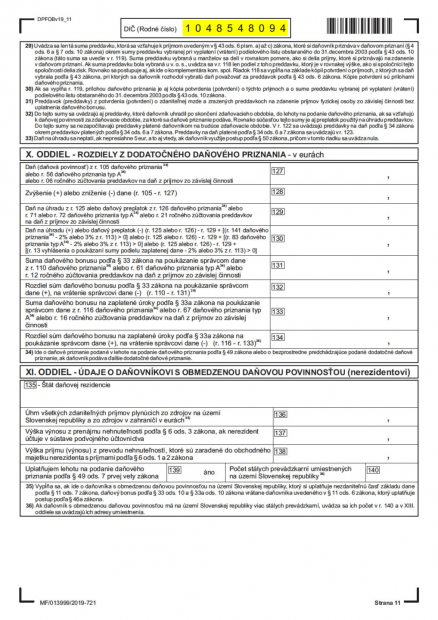

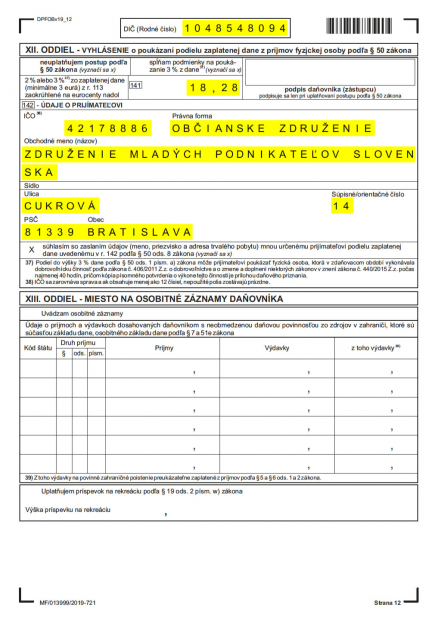

Dve percentá zo zaplatenej dane môžete venovať vybranej organizácii, ktorá je uvedená v zozname prijímateľov. Kolónka na poukázanie dane je súčasťou daňového priznania.

Ak ste vykonali viac ako 40 hodín dobrovoľníckej činnosti, môžete poukázať prijímateľovi až tri percentá. Budete na to potrebovať potvrdenie o dobrovoľníckej činnosti od organizácie, pre ktorú ste túto činnosť vykonávali. V prípade, že dve alebo tri percentá nepoukážete, tieto peniaze „prepadnú“ štátu.

Prečítajte si aj ďalšie časti sprievodcu daňovým priznaním: