Rozdiel medzi paušálnymi a skutočnými výdavkami je najmä v množstve administratívy, ktorá je s nimi spojená. Aj keď sú z tohto pohľadu paušálne výdavky veľmi lákavé, nemusia sa vám vôbec oplatiť. Vysvetlíme vám prečo.

O2 vám spolu s novým SMART paušálom a ďalšími produktmi na mieru pre svojich biznis klientov prináša aj inšpiratívny obsah, ktorý vás posunie vo fér podnikaní. Sú pre vás pripravené videá, praktické rady a manuály aj rozhovory s fér podnikateľmi z celého Slovenska. Viac článkov nájdete na www.soda.local/biznis.

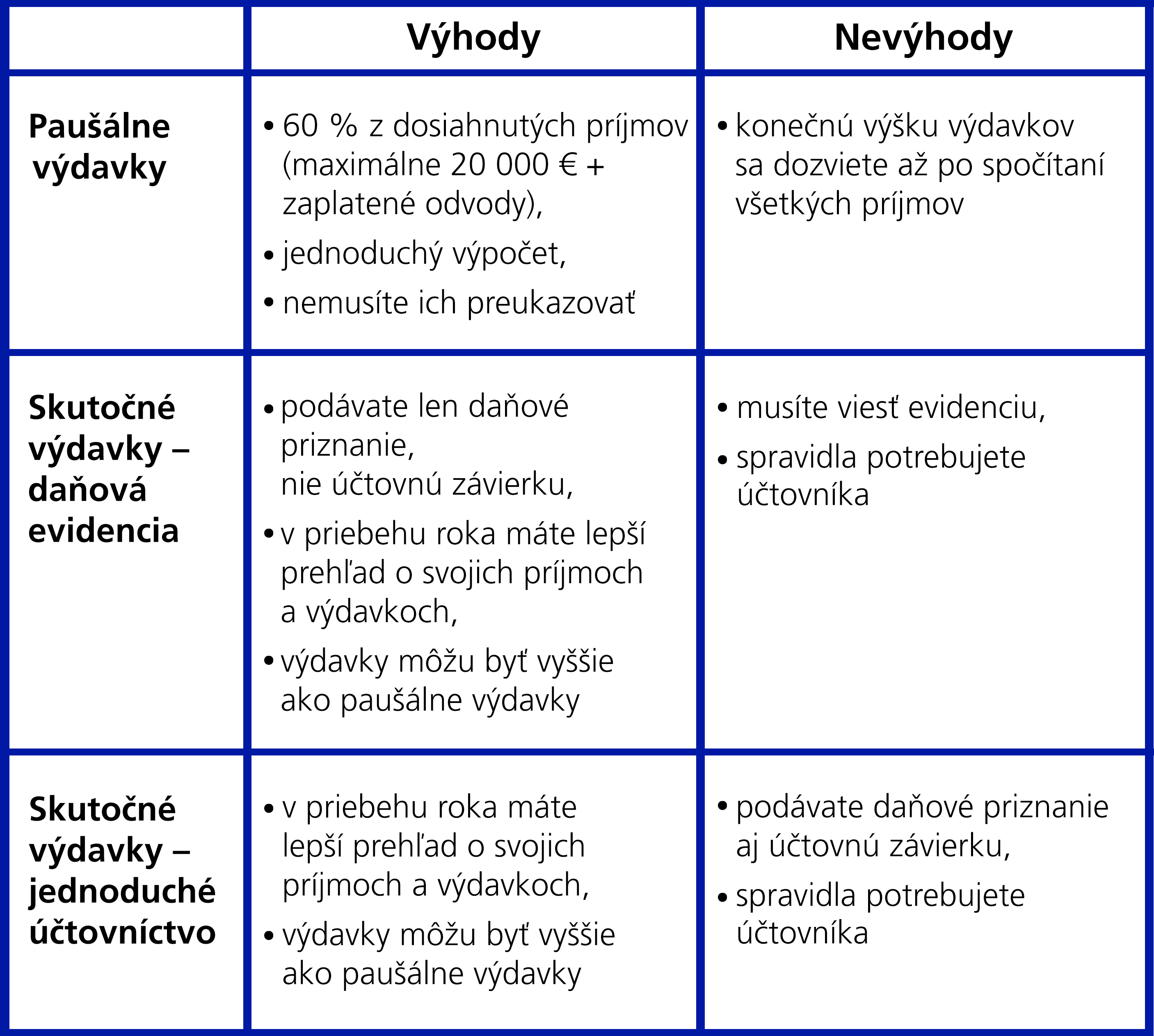

Paušálne výdavky spravia z podávania daňového priznania pomerne jednoduchý a bezbolestný proces. Najmä živnostníci preto paušálne výdavky využívajú vo veľkej miere. Nepotrebujú k nim žiadne doklady ani účtovníka a stačí im minimálna evidencia. Vďaka tomu si vedia daňové priznanie ľahko pripraviť aj sami.

Na druhej strane je veľmi dôležité vedieť, kedy je lepšie staviť na skutočné výdavky. Všetko závisí od toho, ako a s čím podnikáte. A presne s tým vám v tomto článku pomôžeme: dočítate sa, čo vlastne paušálne a skutočné výdavky sú, kto si ich môže uplatniť a nakoniec, ktoré sa vo vašom prípade oplatia viac.

Aké výdavky si môžete uplatniť?

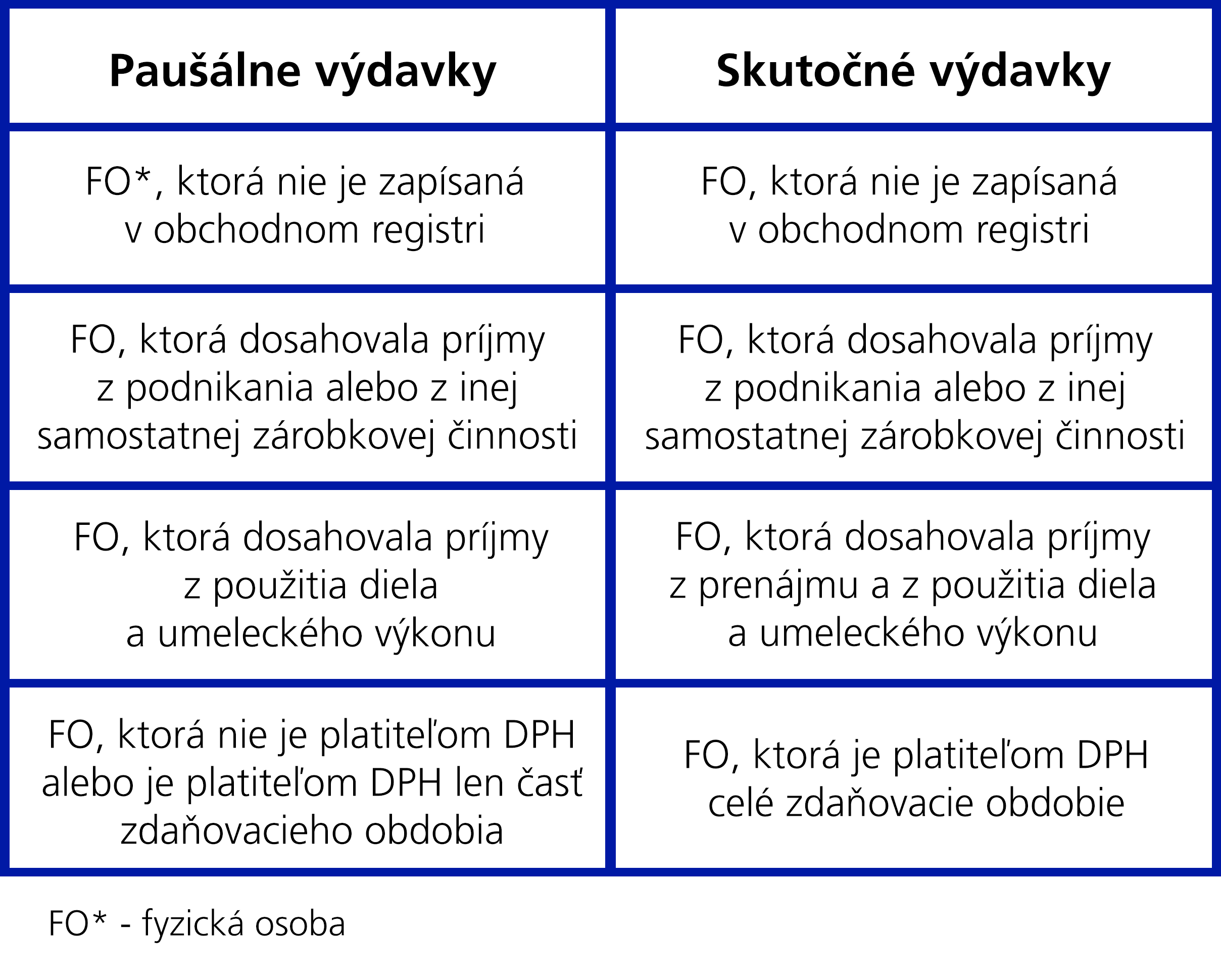

Do daňového priznania sa okrem príjmov uvádzajú aj daňové výdavky podnikateľa. Živnostníci, ktorí nie sú platiteľmi DPH si potom môžu vybrať jeden z nasledujúcich spôsobov uplatňovania daňových výdavkov:

- paušálne výdavky si môžete uplatniť maximálne do výšky 60 % z celkových príjmov, maximálne ale do výšky 20 000 € + zaplatené odvody do Sociálnej a zdravotnej poisťovne. Ich veľkou výhodou je, že ich nemusíte preukazovať;

- skutočné výdavky musíte preukázať riadnym dokladom a mať ich zaúčtované v sústave jednoduchého alebo podvojného účtovníctva alebo zaevidované v daňovej evidencii.

V daňovom priznaní si výdavky môžete uplatniť len vtedy, ak súvisia s vašou podnikateľskou činnosťou. Murár si napríklad môže uplatniť do daňových výdavkov nákup vodováhy, pretože súvisí s vykonávaním murárskych prác. Bloček za bicykel či akvárium by mu u daňovákov zrejme neprešiel. Všetko závisí od konkrétnej situácie: napríklad bicykel je pre cyklokuriéra pracovným nástrojom. V jeho prípade by teda išlo o uznateľný daňový výdavok.

Kto si môže uplatniť daňový výdavok?

Ako vidieť z tabuľky – pri príjme z prenájmu nehnuteľnosti si môžete uplatniť len skutočné výdavky. Paušálne výdavky si nemôžete uplatniť, ani keď ste boli platiteľom DPH počas celého minulého roka.

Komu sa oplatia paušálne výdavky?

Paušálne výdavky sa vám spravidla oplatia, ak sú vyššie ako vaše skutočné výdavky.

Príklad: Ak ste v roku 2019 vystavili faktúry v hodnote 20 000 €, uplatniť si môžete bez potreby ich dokladovania paušálne výdavky v sume 12 000 € (60 % paušálne výdavky) + zaplatené odvody v preukázateľnej výške. Ak však viete bločkami a faktúrami dokladovať svoje náklady vo výške viac ako 12 000 € bez prirátania odvodov, paušálne výdavky sa vám neoplatia. Platili by ste vyššiu daň.

Paušálne výdavky môžu však byť ešte stále výhodné, aj keď ich vaše skutočné výdavky prevyšujú o malú sumu. Napríklad, keď vaše paušálne výdavky sú 12 000 € a preukázateľné výdavky sú 12 200 €. Pri uplatňovaní skutočných výdavkov je potrebné, aby boli vedené v daňovej evidencii alebo účtovníctve. Spočítajte si, či vás dodatočné náklady na účtovníka nestoja viac.

Paušálne výdavky sa spravidla oplatia najmä tým živnostníkom, ktorí pri svojom podnikaní nepotrebujú veľa vstupov, teda nenakupujú pravidelne materiál, nástroje, suroviny, neplatia mzdy zamestnancom a podobne. Môže ísť o povolania ako grafik, marketér, právnik, spisovateľ, finančný poradca či programátor.

Veľkou výhodou paušálnych výdavkov je, že ich nemusíte nijako preukazovať.

Komu sa oplatia skutočné výdavky?

Skutočné výdavky sa vám oplatia najmä vtedy, ak pri svojom podnikaní potrebujete veľa vstupov, napríklad nakupujete veľa materiálu, platíte nájomné za prevádzku či mzdy zamestnancom, máte výdavky na reklamu či automobil v podnikaní a podobne. Ak ste remeselník ako stolár, elektrikár, murár, maliar, zvárač alebo obrábate kovy, hádate správne – skutočné výdavky budú podľa všetkého pre vás tou správnou voľbou.

Pozor, uvedomte si však, že pri uplatňovaní skutočných výdavkov k nim musíte mať riadny doklad ako faktúru či blok z eKasy a musí byť zaúčtovaný v účtovníctve alebo zaevidovaný v daňovej evidencii.

Aké skutočné výdavky si môžem uplatniť?

V prvom rade tie, ktoré majú súvis s vaším podnikaním a viete ich preukázať dokladom. Ak ste stolár, môžete si uplatniť výdavky na nákup materiálu, bez ktorého sa nepohnete – od dosiek a hranolov cez kovania až rôzne úchytky alebo stolárske ceruzky – skrátka všetko, čo pri výrobe nábytku budete nevyhnutne potrebovať. Ak sa živíte ako prekladateľ, nákup kovania do pokazej skrinky v byte vám, samozrejme, ako daňový náklad neprejde.

Najčastejšie si živnostnici uplatňujú výdavky na:

- sociálne a zdravotné odvody,

- stravné,

- cestovné,

- nájomné,

- mzdové náklady,

- výdavky na spotrebované pohonné látky,

- odpisy hmotného a nehmotného majetku,

- výdavky na reklamné predmety,

- výdavky na právne a poradenské služby

- a iné.

Príklad: Jaroslav, ktorý podniká v Bratislave, bol na pracovnej ceste v Nitre. Okrem cesty tam a späť Jaroslav najazdil v rámci Nitry 12 km. Na pracovnú cestu použil vlastné motorové vozidlo, v osvedčení o evidencii má uvedenú spotrebu podľa slovenskej technickej normy 6,5 l/100 km. Na doklade o kúpe pohonnej látky je uvedená jednotková cena 1,444 €/liter vrátane DPH.

Jaroslav si môže uplatniť:

Jaroslav má nárok na základnú náhradu za použitie súkromného vozidla, ktorú vypočítame takto: 0,193 € x 184 km (92 km tam a 92 km späť, t. j. 184 x 2) + 0,193 x 12 km (v rámci mesta Nitra) = 37,828 €. Po zaokrúhlení bude základná náhrada vyplatená Jaroslavovi vo výške 37,83 €.

Okrem toho má Jaroslav nárok na náhradu za spotrebované pohonné látky (keďže má v osvedčení o evidencii vozidla uvedenú spotrebu len podľa slovenskej technickej normy, pri jazde v meste zvýšime spotrebu uvedenú v osvedčení o 40 %). Náhradu za spotrebované pohonné látky vypočítame takto:

Mimo mesta: 6,5 litra/100 x 184 km x 1,444 € = 17,27024.

V meste: (6,5 litra / 100 x 12) x 1,444 € = 1,12632 x 1,4 (zvýšenie o 40 %) = 1,576848.

Spolu po zaokrúhlení = 18,85 €.

Celková suma za použitie auta a spotrebovaný benzín, ktorú si Jaroslav môže započítať do daňových výdavkov, je 56,68 €.

Podrobnejšie informácie o najbežnejšie uplatňovaných výdavkoch si prečítate v tomto článku.

Každý z výdavkov, ktorý si chcete uplatniť, by ste mali mať buď:

- zaúčtovaný v sústave jednoduchého alebo podvojného účtovníctva, alebo

- zaevidovaný v daňovej evidencii.

V prípade, že si uplatňujete skutočné výdavky zaúčtované v účtovníctve, ste povinní podať aj účtovnú závierku, ktorá sa podáva ako samostatné podanie (nie príloha), ale musí byť podaná v rovnakej lehote ako daňové priznanie.

Okrem výdavkov si v daňovom priznaní môžete uplatniť aj nezdaniteľné časti základu dane, daňový bonus či nezahrnúť príjmy oslobodené od dane. Viac si o nich môžete prečítať v našom článku 5 tipov k podávaniu daňového priznania.

Prečítajte si aj ďalšie časti sprievodcu daňovými výdavkami:

- 5 tipov, ako to pri daňových výdavkoch nepokaziť,

- Tieto výdavky si v daňovom priznaní nezabudnite uplatniť.

Ak máte tipy na ďalšie témy, ktoré by vám pomohli v podnikaní, alebo nám chcete poslať spätnú väzbu či upozorniť na vylepšenie, prosím, napíšte na soda@o2.sk. Ďakujeme.