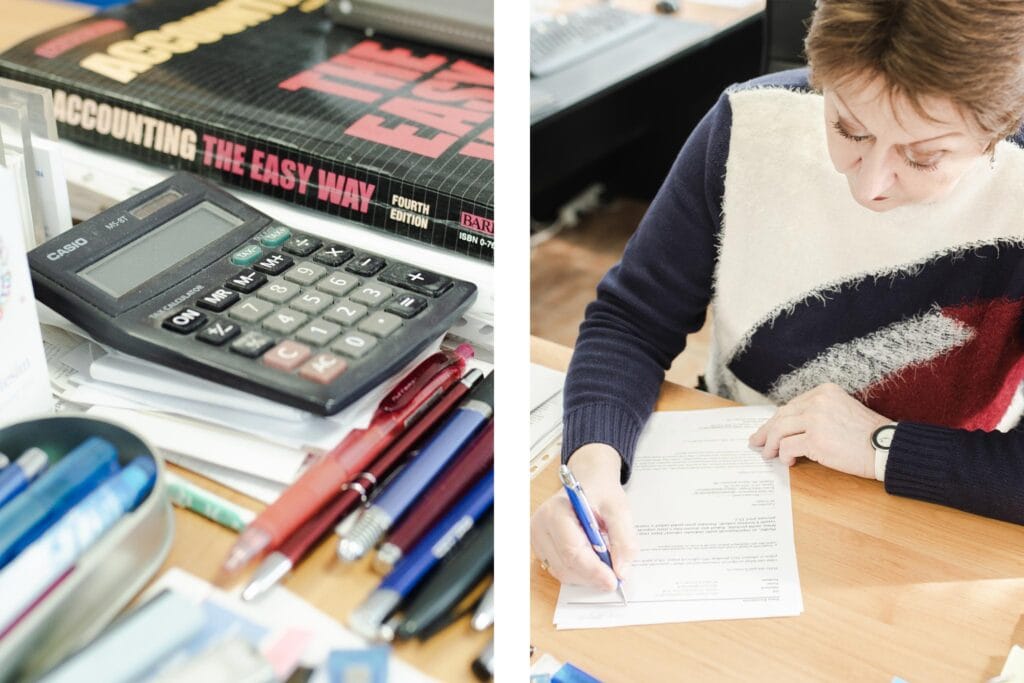

Každoročne u nás vstupujú do platnosti desiatky zmien, ktoré v rôznej miere ovplyvňujú život podnikateľov. S konateľkou spoločnosti Ekorda Dašou Koraušovou, ktorá poskytuje účtovnícke a ekonomické služby viac ako 250 subjektom, sme pre vás zhrnuli tie najdôležitejšie.

Prečítajte si, ktoré nové povinnosti podnikateľom tento rok vznikajú, resp. zanikajú a ako sa menia najdôležitejšie zákony.

Mení sa výška minimálnej mzdy, prípadne poistných odvodov?

Áno, minimálna mzda sa od 1. januára 2019 zvýšila o 40 € na 520 €. Zvýšili sa aj príplatky za prácu v noci a cez víkend.

Ak živnostník platil od 1. júla 2018 minimálne odvody do Sociálnej poisťovne vo výške 151,46 €, od 1. januára 2019 je povinný platiť minimálne odvody vo výške 158,12 €. Výška minimálneho mesačného preddavku na zdravotné poistenie je od 1. januára 2019 66,78 €.

Nastali aj nejaké zmeny v zákone o živnostenskom podnikaní?

Od roku 2019 dochádza k viacerým zmenám v živnostenskom zákone. Ide o rozšírenie definície priestorov súvisiacich s podnikaním, zmeny v definícii pohostinskej činnosti, povinnosť priložiť výpis z registra trestov aj pre zahraničnú osobu či zmeny v niektorých viazaných živnostiach (napríklad nová viazaná živnosť „wellness masérske služby“ alebo „podnikanie na ostatných vodných plochách v osobitnom režime“).

„Od roku 2019 odpadá podnikateľom povinnosť predkladať orgánom verejnej moci výpis z registra trestov s cieľom preukázania bezúhonnosti.“

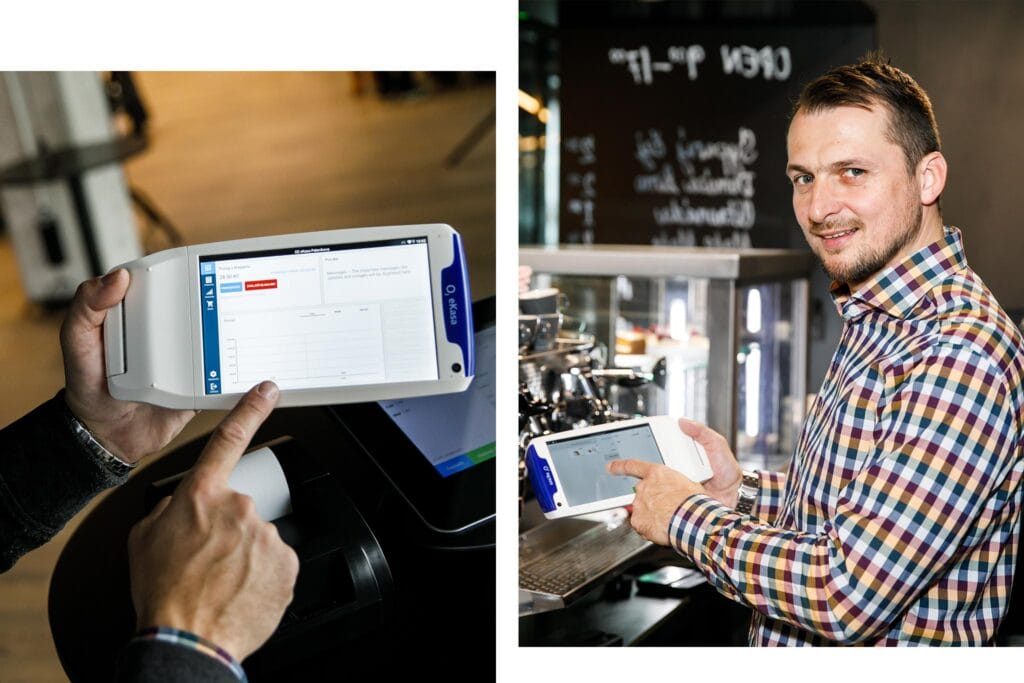

Na Slovensku začne tento rok platiť nová povinnosť pre podnikateľov, tzv. eKasa s online pripojením do systému Finančnej správy. Došlo aj v tejto oblasti k niečomu novému? Aký je hlavný prínos tohto kroku?

Predovšetkým ide o posunutie pôvodného povinného termínu zavedenia tohto spôsobu registrácie príjmov a to na 1. júl 2019. Od tohto dátumu musia byť všetky registračné pokladnice napojené na centrálnu databázu Finančnej správy. Pôvodný termín 1. apríl 2019 zostal v platnosti pre dobrovoľne registrovaných.

„Minimálna mzda sa od 1. januára 2019 zvýšila o 40 € na 520 €. Zvýšili sa aj príplatky za prácu v noci a cez víkend.“

Zavedenie elektronickej registračnej pokladne má priniesť predovšetkým zvýšenie transparentnosti výberu daní, ale aj viacero výhod pre podnikateľov. Jednou z tých nosných je napríklad zjednodušenie komunikácie so štátnou správou.

Je dôležité spomenúť, že povinnosť zaviesť eKasu sa v prípade osôb s ťažkým zdravotným postihnutím nevzťahuje ani pri evidencii príjmov z predaja tovarov, ani z predaja služieb. Toto ustanovenie bolo do zákona o evidencii príjmov prostredníctvom registračných pokladníc doplnené ešte v roku 2018 a platí doteraz.

Vznikli podnikateľom aj nejaké nové povinnosti v oblasti trhu práce, resp. pracovnej zdravotnej služby?

Od roku 2019 je zamestnávateľ (fyzická aj právnická osoba) povinný oznámiť voľné pracovné miesto a jeho charakteristiku Úradu práce, sociálnych vecí a rodiny. Môže tak urobiť osobne, elektronicky alebo zaslaním nahlášky.

Pre podnikateľov rovnako vzniká povinnosť každoročne do 15. januára v elektronickej podobe oznámiť príslušnému orgánu verejného zdravotníctva údaje týkajúce sa zamestnancov vykonávajúcich prácu, ktorá je zaradená do druhej kategórie, teda pri nej nevzniká riziko poškodenia zdravia.

Čo nové sa zaviedlo do zákona o DPH?

V prvom rade treba spomenúť zrušenie povinnosti zložiť zábezpeku na DPH pri novo zaregistrovaných platiteľoch dane.

„Od 1. júla 2019 musia byť všetky registračné pokladnice napojené na centrálnu databázu Finančnej správy. Pôvodný termín 1. apríl 2019 zostal v platnosti pre dobrovoľne registrovaných.“

Po novom sa tuzemský prenos daňovej povinnosti na odberateľa neuplatňuje pri predaji z maloobchodných predajní, pri ktorých dodávateľ vyhotovuje zjednodušenú faktúru, t. j. doklad z elektronickej registračnej pokladnice (ERP) do 1 000 € v hotovosti alebo do 1 600 € pri platbe kartou, ak cena vrátane dane nie je viac ako 100 €. Kupujúci tak bude mať právo na odpočet DPH vtedy, ak použije tovary na podnikanie.

Významná zmena nastáva v znížení sadzby DPH pre hotely. V roku 2019 sa znižuje sadzba DPH pre všetky typy ubytovacích služieb z 20 % na 10 %.

Zmeny nastali aj v zdaňovaní vybraných digitálnych služieb. Od 1. januára 2019 je miestom dodania týchto služieb Slovenská republika v prípade, ak ich celková hodnota nepresiahla limit 10 000 €.

Zmenilo sa aj zdaňovanie DPH pri poukazoch na tovary a služby (vouchere) – jednoúčelové sa zdania v momente ich vydania a viacúčelové aj v čase ich výmeny za tovar alebo službu.

V zákone o DPH sa zmenili aj podmienky pre oslobodenie prenájmu nehnuteľností.

Je niečo zaujímavé aj v oblasti neživotného poistenia?

Novinkou je zavedenie dane z neživotného poistenia vo výške 8 %, ktorá nahradila pôvodný 8-percentný odvod. Daň sa vzťahuje aj na poistné zmluvy uzavreté pred 1. januárom 2017.

Zmeny nastali aj v oblasti benefitov pre zamestnancov. Aké podmienky boli nakoniec stanovené?

Ide o príspevok na rekreáciu, ktorý poskytne zamestnávateľ. Povinný je pre tých, ktorí zamestnávajú viac ako 49 zamestnancov, pre ostatných je táto možnosť dobrovoľná. Príspevok je vo výške 55 % výdavkov na rekreáciu, najviac však 275 € za kalendárny rok.

Sú nejaké novinky pre podnikateľov, ktoré súvisia s verejnou správou?

Už v roku 2018 boli podnikatelia oslobodení od duplicitného predkladania výpisu z listu vlastníctva a z obchodného či živnostenského registra. Od roku 2019 odpadá podnikateľom povinnosť predkladať orgánom verejnej moci výpis z registra trestov s cieľom preukázania bezúhonnosti.

„Od roku 2019 je zamestnávateľ (fyzická aj právnická osoba) povinný oznámiť voľné pracovné miesto a jeho charakteristiku Úradu práce, sociálnych vecí a rodiny.“

V rámci portálu katastra nehnuteľností sa spustila služba sledovania zmien a dostupný je aj nový výstup – súpis nehnuteľností. Prístupnejšie bude aj verejné obstarávanie, keď sa zaviedol osobitný druh zákazky s predpokladanou hodnotou menej ako 5 000 €, na ktorú sa zákon o verejnom obstarávaní nebude vzťahovať.

Nastanú okrem zmien v zákone o DPH aj nejaké významnejšie zmeny v zdaňovaní príjmov?

Od 1. októbra 2018 je účinná novela zákona o dani z príjmov, ktorá upravuje zdaňovanie kryptomien. Príjem plynúci z predaja virtuálnej meny sa považuje za predmet dane, ktorý nie je od dane oslobodený, čiže sa považuje za zdaniteľný príjem.

Od 1. apríla 2019 sa zdanenia fyzických osôb bude týkať zmena výšky daňového bonusu na vyživované deti. Aj pre toto zdaňovacie obdobie budú mať fyzické osoby možnosť poskytnúť 2 %, resp. 3 % zo zaplatenej dane.

Zasiahli nejaké zmeny aj zákon o účtovníctve? Prípadne sú nejaké ďalšie dôležité zmeny, na ktoré by sme ešte mohli upozorniť?

Zákon o účtovníctve nebol od 1. januára 2019 novelizovaný – tu snáď pripomeniem zmenu z predchádzajúcich období, keď bola zavedená povinnosť uchovávať v podstate všetky účtovné písomnosti 10 rokov.

V oblasti spotrebných daní možno upozorniť na zníženie základnej sadzby dane na pohonné hmoty pre rok 2019. Zjednodušili sa aj podmienky na prevádzkovanie wellness centier a športových zariadení. Od roku 2019 sa zlepšili aj podmienky pre taxislužby. Rovnako bude jednoduchšie zamestnávanie cudzincov z tretích krajín, najmä skrátením času vybavenia a posudzovania žiadostí.

Čítajte aj: